Renminbi, le nombre de parieurs à la baisse diminue

Le vent tourne vite sur les marchés des changes. L’anticipation à la forte dépréciation de la devise chinoise par rapport au dollar ne fait plus consensus. Le changement de ton des investisseurs vis à vis de la valorisation du renminbi a commencé à poindre fin mai, lorsque la People’s Bank of China (PBOC) a indiqué qu’elle avait décidé d’intégrer un paramètre dit « contracyclique » à la fixation quotidienne du taux de change (“fixing”). Suivant ce nouveau régime, les institutions financières, qui fournissent les cotations pour le “fixing”, doivent ajouter cet « amortisseur » à leurs modèles de calcul existants (tenant compte du prix de clôture officiel de la veille à 4h30 heure locale, et, des modification au sein du panier de devises servant de référence). Selon le China Foreign Exchange Trade System (CFETS), ce changement permettra d’atténuer les éventuels « effets grégaires sur le marché », en incitant les investisseurs à « prendre davantage en compte les fondamentaux économiques. » Cette décision des autorités chinoises a été analysée par les courtiers comme une tentative supplémentaire de neutraliser l’influence des forces de marché, voire de la spéculation : En cas d’anticipation d’une forte baisse de la devise chinoise, la banque centrale de l’Empire du Milieu pourra s’appuyer sur ce « facteur contracyclique » pour décider d’un cours pivot supérieur. Il n’empêche, le message adressé aux acteurs de marché par la PBOC, assurer une relative stabilité du renminbi, a été, semble-t-il, entendu.

Le vent tourne vite sur les marchés des changes. L’anticipation à la forte dépréciation de la devise chinoise par rapport au dollar ne fait plus consensus. Le changement de ton des investisseurs vis à vis de la valorisation du renminbi a commencé à poindre fin mai, lorsque la People’s Bank of China (PBOC) a indiqué qu’elle avait décidé d’intégrer un paramètre dit « contracyclique » à la fixation quotidienne du taux de change (“fixing”). Suivant ce nouveau régime, les institutions financières, qui fournissent les cotations pour le “fixing”, doivent ajouter cet « amortisseur » à leurs modèles de calcul existants (tenant compte du prix de clôture officiel de la veille à 4h30 heure locale, et, des modification au sein du panier de devises servant de référence). Selon le China Foreign Exchange Trade System (CFETS), ce changement permettra d’atténuer les éventuels « effets grégaires sur le marché », en incitant les investisseurs à « prendre davantage en compte les fondamentaux économiques. » Cette décision des autorités chinoises a été analysée par les courtiers comme une tentative supplémentaire de neutraliser l’influence des forces de marché, voire de la spéculation : En cas d’anticipation d’une forte baisse de la devise chinoise, la banque centrale de l’Empire du Milieu pourra s’appuyer sur ce « facteur contracyclique » pour décider d’un cours pivot supérieur. Il n’empêche, le message adressé aux acteurs de marché par la PBOC, assurer une relative stabilité du renminbi, a été, semble-t-il, entendu.

Nettoyage du secteur financier

« Le sentiment vis à vis de la devise chinoise a changé. Les prises de position sont devenues plus constructives, » révèle Patrick Law, managing director, Global Markets, chez Bank of America Merrill Lynch, s’exprimant à l’occasion de la conférence Asifma « China Capital Markets » (qui s’est tenue à Hong Kong le 14 juin). Selon lui, un autre élément de la politique de la PBOC joue dans le changement d’appréciation de la devise de l’Empire du Milieu, « la poursuite du resserrement monétaire destiné à réduire les divers effets de levier dans le système financier. » Le taux des prêts s’est déjà nettement apprécié par rapport à l’année dernière et cette augmentation du coût du capital joue indéniablement dans le déclin des prêts liés au « shadow banking » (« finance de l’ombre ») depuis avril (https://www.lazuli-international.com/le-memo-du-26052017/). D’aucuns noteront que cette volonté d’assainir le système financier s’accompagne d’une révision de sa gouvernance, illustrée, sur le terrain, par un approfondissement de la « campagne anti-corruption ». Pour ne citer que deux cas exemplaires, Xiang Junbo, poursuivi pour corruption en avril, a été relevé de ses fonctions de président (sans être encore remplacé) de l’une des trois grandes autorités réglementaires chinoises, la China Insurance Regulatory Commission. Plus récemment (le 13 juin), Wu Xiaohui, le président de l’empire Anbang Group, a été placé sous détention, tandis qu’il a été demandé aux banques du pays de suspendre leurs opérations avec l’assureur. Le secteur financier connaîtra sans doute peu de répit jusqu’au 19e Congrès national du Parti communiste chinois. Sa tenue, à l’automne, devrait déboucher sur un renouvellement des instances dirigeantes favorable au renforcement du pouvoir du président de la République Populaire de Chine, Xi Jinping. Cette donne est appréciée des acteurs de marché car ils l’estiment propice à une accélération, après l’automne, de l’application des réformes structurelles promises.

Redorer le blason de la devise chinoise

En attendant, le rôle de la PBOC est d’assurer la stabilité, autrement dit de veiller à un équilibre du niveau des liquidités : Il s’agit d’encourager le désendettement sans pour autant provoquer de décélération trop marquée de l’activité économique. Ce réglage fin n’est guère facilité par la hausse des taux américains. En compliquant la normalisation des écarts de taux d’intérêts avec les États-Unis, cette tendance fait peser le risque de nouvelles fuites de capitaux de l’Empire du Milieu. « Chat échaudé craint l’eau froide », les autorités chinoises ont retenu les leçons de 2015 et de 2016. Cette semaine (le 14 juin), après que la Réserve Fédérale ait remonté son principal taux directeur de 25 points de base, la PBOC a immédiatement injecté 90 milliards de yuan de fonds dans le marché interbancaire chinois afin d’assurer la tenue de ses propres taux. Cette démonstration de la volonté d’instaurer une stabilité des taux de change contribue « à mon optimisme, supérieur par rapport à la moyenne du marché en ce qui concerne la valorisation du renminbi, » commente Jiong You, managing director, head of FX and Local Markets Trading, Greater China, Hong Kong Markets, chez Citi. Et d’ajouter « que la stabilité voulue est motivée par des raisons internes mais aussi externes, dont la volonté de faire progresser l’internationalisation de la devise chinoise, » en développant, par exemple, le commerce et les échanges financiers le long de la Route de la soie (« Belt and Road »). »

En attendant, le rôle de la PBOC est d’assurer la stabilité, autrement dit de veiller à un équilibre du niveau des liquidités : Il s’agit d’encourager le désendettement sans pour autant provoquer de décélération trop marquée de l’activité économique. Ce réglage fin n’est guère facilité par la hausse des taux américains. En compliquant la normalisation des écarts de taux d’intérêts avec les États-Unis, cette tendance fait peser le risque de nouvelles fuites de capitaux de l’Empire du Milieu. « Chat échaudé craint l’eau froide », les autorités chinoises ont retenu les leçons de 2015 et de 2016. Cette semaine (le 14 juin), après que la Réserve Fédérale ait remonté son principal taux directeur de 25 points de base, la PBOC a immédiatement injecté 90 milliards de yuan de fonds dans le marché interbancaire chinois afin d’assurer la tenue de ses propres taux. Cette démonstration de la volonté d’instaurer une stabilité des taux de change contribue « à mon optimisme, supérieur par rapport à la moyenne du marché en ce qui concerne la valorisation du renminbi, » commente Jiong You, managing director, head of FX and Local Markets Trading, Greater China, Hong Kong Markets, chez Citi. Et d’ajouter « que la stabilité voulue est motivée par des raisons internes mais aussi externes, dont la volonté de faire progresser l’internationalisation de la devise chinoise, » en développant, par exemple, le commerce et les échanges financiers le long de la Route de la soie (« Belt and Road »). »

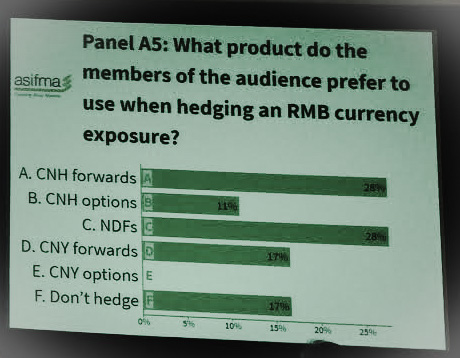

En tous les cas, cette amélioration du sentiment de marché vis à vis du renminbi tombe à pic, à quinze jours du lancement du Bond Connect. (https://www.lazuli-international.com/le-bond-connect-un-enjeu-de-competitivite-pour-hong-kong/) Les investisseurs « offshore » de Hong Kong s’inquiéteront moins de subir une dépréciation de leurs actifs investis « onshore », en Chine continentale. Pour autant, la prudence dicte de ne pas faire l’impasse sur la couverture de ses positions. La volatilité est une caractéristique intrinsèque des marchés, en particulier de ceux des changes.