Le HKEX prépare le terrain au Bond Connect

L’ouverture accélérée du marché obligataire chinois crée de nouveaux besoins auprès des investisseurs internationaux, dont celui de se couvrir contre les risques de change et de taux d’intérêt. Même si la détention en pourcentage de dette chinoise par les étrangers demeure encore faible, celle-ci progresse de façon continue. Elle est stimulée par un appétit non démenti, en particulier pour les papiers émis par l’Etat chinois. Entre 2015 et 2016, la détention étrangère en obligations gouvernementales de l’Empire du Milieu est passée de 2,62 % à 3,93 %. De plus, le lancement prochain du Bond Connect (https://www.lazuli-international.com/le-futur-bond-connect) à Hong Kong, a toutes les chances de motiver un plus grand nombre d’acteurs d’investir le marché de la dette chinois.

L’ouverture accélérée du marché obligataire chinois crée de nouveaux besoins auprès des investisseurs internationaux, dont celui de se couvrir contre les risques de change et de taux d’intérêt. Même si la détention en pourcentage de dette chinoise par les étrangers demeure encore faible, celle-ci progresse de façon continue. Elle est stimulée par un appétit non démenti, en particulier pour les papiers émis par l’Etat chinois. Entre 2015 et 2016, la détention étrangère en obligations gouvernementales de l’Empire du Milieu est passée de 2,62 % à 3,93 %. De plus, le lancement prochain du Bond Connect (https://www.lazuli-international.com/le-futur-bond-connect) à Hong Kong, a toutes les chances de motiver un plus grand nombre d’acteurs d’investir le marché de la dette chinois.

Dans les starting-blocks

A ce propos, les détails de fonctionnement de la nouvelle connexion obligataire pourraient être annoncés officiellement en juillet – coïncidant avec le 20ième anniversaire de la rétrocession de Hong Kong à la Chine – avec un lancement effectif à l’automne. Au départ, ce dispositif devrait être « Northbound », en permettant aux investisseurs de Hong Kong d’accéder au marché obligataire au comptant (« cash bond ») de Chine continentale et non l’inverse. Cette initiative devrait concerner le marché secondaire du « Chinese Interbank Bond Market » (CIBM, marché obligataire interbancaire chinois), qui représente 95 % du total du marché obligataire domestique de l’Empire du Milieu (au troisième rang mondial en encours de dette contractée). A priori, les investisseurs de Hong Kong intéressés par le nouveau programme d’accès devraient pouvoir utiliser les services de dépositaire de la Région Administrative Spéciale de Hong Kong (HKSAR), sans avoir besoin de passer par un agent de règlement de Chine continentale (contrairement aux investisseurs éligibles au « Direct Acces regime » *).

Lancement réussi du HKEX’s 5-Year China Ministry of Finance Treasury Bond Futures

Quel que soit le calendrier choisi pour le Bond Connect, la sagesse de la place de Hong Kong veut de se préparer à ce programme d’envergure. Parmi les priorités retenues figure le lancement de produits répondant à la nécessité croissante de se couvrir contre les risques de détenir des actifs obligataires en renminbi, tout en contribuant à l’accroissement indispensable de liquidités de son marché au comptant (« spot »). Le HKEX (Hong Kong Exchanges and Clearing Limited) vient d’introduire (le 10 avril 2017) un produit répondant à cette feuille de route et qui remporte déjà un franc succès. Il s’agit du HKEX’s 5-Year China Ministry of Finance Treasury Bond Futures (MOF T-Bond Futures), autrement dit d’un contrat à terme sur une obligation du Trésor chinois à 5 ans. C’est-à-dire un contrat au mécanisme équivalent à celui des « U.S. Treasury bond futures » (contrats à terme sur les bons du Trésor américain), les contrats à terme les plus traités au monde.

Développer des outils de couverture à une exposition obligataire chinoise croissante

L’originalité du HKEX’s MOF T-Bond Futures ne réside pas tant dans le fait d’être un produit dérivé avec un bons du Trésor chinois comme actif sous-jacent – il existe déjà une palette de produits de ce type en Chine continentale – mais d’être accessible aux investisseurs étrangers. En ce sens, le HKEX’s 5-Year T-Bond Futures est une première. Cette innovation a été d’autant mieux accueillie à Hong Kong que les institutions internationales n’ont pas le droit d’utiliser directement le marché domestique chinois des bons du Trésor en CNY (« renminbi onshore ») pour se couvrir. De même, les banques et assureurs domestiques chinoises, qui sont pourtant au nombre des plus grands détenteurs d’obligations souveraines de leur pays, ne sont pas autorisés à les traiter sous la forme de contrats à terme. Pour rappel, les contrats à terme sur les bons du Trésor, une part considérable des marchés dérivés de taux d’intérêt, sont conçus pour permettre une convergence des prix vers les obligations souveraines les plus liquides (aux maturités 2 ans, 5, 10 ou 30 ans). Ceci explique pourquoi ces instruments sont considérés comme des produits de protection pertinents à toute exposition de taux d’intérêt. Ils sont utilisés couramment pour couvrir l’emprunt d’une société ou la position en obligations d’entreprise d’un gestionnaire d’actifs.

Un marché du CNY à 9 800 milliards de dollars

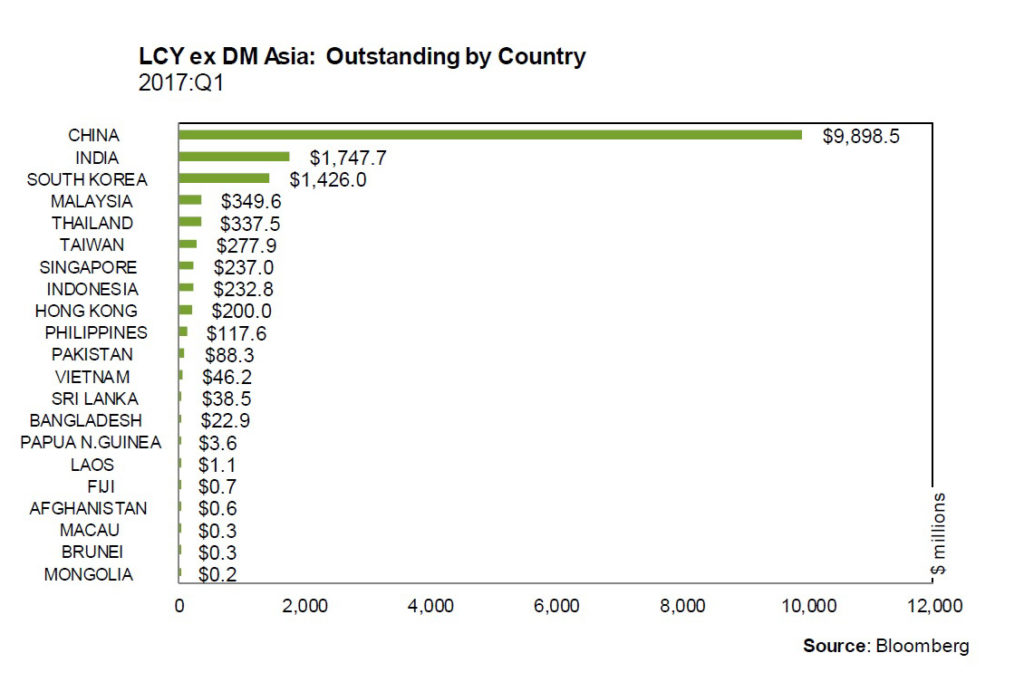

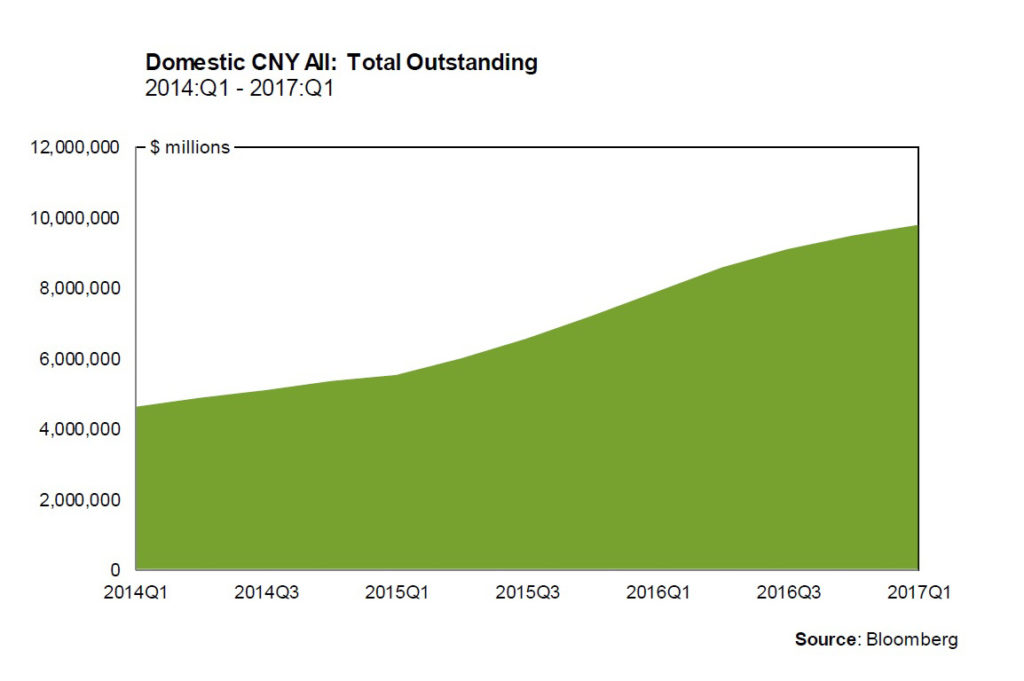

Une autre stimulation du marché obligataire chinois pourrait venir de l’intégration de certaines obligations domestiques dans des indices de référence mondiaux. Quoi qu’il en soit, le deuxième trimestre 2017 pourrait s’avérer meilleur que le premier trimestre 2017 en termes d’émissions obligataires libellées en renminbi « onshore » (CNY). Selon les derniers chiffes publiés par l’ASIFMA (Asia Securities Industry and Financial Markets Association), les émissions totales en CNY se sont élevées à 83,4 milliards de dollars au premier trimestre 2017, en repli considérable de 49,6 % par rapport au trimestre précédent et de 64,9 % d’une année sur l’autre. Comment ce coup de frein s’explique-t-il ? En grande partie par le resserrement marqué de la politique monétaire de la People’s Bank of China (PBOC), indiquent les connaisseurs du marché. A quelques mois du 19e Congrès national du Parti communiste chinois (https://www.lazuli-international.com/chine-un-npc-strategique/), un rendez-vous politique de la plus haute importance, l’autorité est soucieuse d’éviter toute surchauffe financière. Il faut veiller à la stabilité sociale et économique. In fine, les encours totaux de dette domestique en CNY ressortent à 9 800 milliards de dollars (à la fin du premier trimestre 2017), dont 5 300 milliards de dollars de dette souveraine, 2 500 milliards de dollars aux mains des acteurs financiers, et, 787,7 milliards de dollars de dette détenue par les industriels.

Une autre stimulation du marché obligataire chinois pourrait venir de l’intégration de certaines obligations domestiques dans des indices de référence mondiaux. Quoi qu’il en soit, le deuxième trimestre 2017 pourrait s’avérer meilleur que le premier trimestre 2017 en termes d’émissions obligataires libellées en renminbi « onshore » (CNY). Selon les derniers chiffes publiés par l’ASIFMA (Asia Securities Industry and Financial Markets Association), les émissions totales en CNY se sont élevées à 83,4 milliards de dollars au premier trimestre 2017, en repli considérable de 49,6 % par rapport au trimestre précédent et de 64,9 % d’une année sur l’autre. Comment ce coup de frein s’explique-t-il ? En grande partie par le resserrement marqué de la politique monétaire de la People’s Bank of China (PBOC), indiquent les connaisseurs du marché. A quelques mois du 19e Congrès national du Parti communiste chinois (https://www.lazuli-international.com/chine-un-npc-strategique/), un rendez-vous politique de la plus haute importance, l’autorité est soucieuse d’éviter toute surchauffe financière. Il faut veiller à la stabilité sociale et économique. In fine, les encours totaux de dette domestique en CNY ressortent à 9 800 milliards de dollars (à la fin du premier trimestre 2017), dont 5 300 milliards de dollars de dette souveraine, 2 500 milliards de dollars aux mains des acteurs financiers, et, 787,7 milliards de dollars de dette détenue par les industriels.

Le CNH boudé

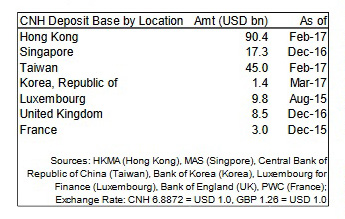

Les émissions obligataires en CNH (renminbi « offshore »), quant à elles, ont connu un sort presque similaire à celles en CNY au premier trimestre 2017, mais pour différentes raisons. Selon les statistiques de l’ASIFMA, celles-ci se sont établies en valeur à 1,9 milliard de dollars. Ce chiffre traduit un déclin de 7,3 % par rapport au quatrième trimestre 2017. Les encours totaux d’obligations « dim sum » (en CNH émises à Hong Kong) atteignent 72,8 milliards de dollars (fin mars), une baisse de 7,2 % d’un trimestre à l’autre. « Le déclin implacable du marché « dim sum » devrait se poursuivre, tandis que les investisseurs internationaux reçoivent progressivement des accès simplifiés aux marchés chinois « onshore », » sous-entendu en CNY, prévoit l’ASIFMA. Un autre facteur joue, l’anticipation de la dépréciation de la devise chinoise par rapport au billet vert. Un rééquilibrage entre les deux monnaies pourrait éventuellement donner envie aux investisseurs de revoir leurs arbitrages et de ré-acheter un peu de CNH. Sur les marchés des changes, connus pour être très volatiles, le vent peut tourner très vite.

Les émissions obligataires en CNH (renminbi « offshore »), quant à elles, ont connu un sort presque similaire à celles en CNY au premier trimestre 2017, mais pour différentes raisons. Selon les statistiques de l’ASIFMA, celles-ci se sont établies en valeur à 1,9 milliard de dollars. Ce chiffre traduit un déclin de 7,3 % par rapport au quatrième trimestre 2017. Les encours totaux d’obligations « dim sum » (en CNH émises à Hong Kong) atteignent 72,8 milliards de dollars (fin mars), une baisse de 7,2 % d’un trimestre à l’autre. « Le déclin implacable du marché « dim sum » devrait se poursuivre, tandis que les investisseurs internationaux reçoivent progressivement des accès simplifiés aux marchés chinois « onshore », » sous-entendu en CNY, prévoit l’ASIFMA. Un autre facteur joue, l’anticipation de la dépréciation de la devise chinoise par rapport au billet vert. Un rééquilibrage entre les deux monnaies pourrait éventuellement donner envie aux investisseurs de revoir leurs arbitrages et de ré-acheter un peu de CNH. Sur les marchés des changes, connus pour être très volatiles, le vent peut tourner très vite.

* Direct Access regime : Accès direct des investisseurs étrangers au marché interbancaire de Chine continentale (CIBM).

La Chine, aux premiers rangs des émetteurs obligataires en Asie

Encours totaux de dette émise en Asie (hors Japon, Australie et Nouvelle Zélande)

Données à fin mars 2017

Source : ASIFMA