Les marchés obligataires chinois à la croisée des chemins

Les jours à venir s’annoncent plus radieux que les trois premiers trimestres 2015 pour le marché obligataire chinois, contrarié ces derniers mois par la perception négative extérieure de la décélération de croissance de l’économie de l’Empire du Milieu, et, par la dépréciation du Renminbi. L’embellie espérée devrait concerner à la fois les émissions libellées en CNY (Renminbi « onshore ») et celles en CNH (Renminbi « offshore »).

Les jours à venir s’annoncent plus radieux que les trois premiers trimestres 2015 pour le marché obligataire chinois, contrarié ces derniers mois par la perception négative extérieure de la décélération de croissance de l’économie de l’Empire du Milieu, et, par la dépréciation du Renminbi. L’embellie espérée devrait concerner à la fois les émissions libellées en CNY (Renminbi « onshore ») et celles en CNH (Renminbi « offshore »).

Le rythme des émissions en CNH, d’un montant équivalent à 3,8 milliards de dollars US au troisième trimestre, s’est déjà considérablement ralenti. Le déclin s’établit à 56,7 % par rapport au deuxième trimestre et se chiffre à 57,6 % d’une année sur l’autre. Les émissions en CNY (environ 143,2 milliards de dollars US), quant à elles, sont restées stables à comparer au deuxième trimestre. Elles correspondent toutefois à une diminution de 9,5 % par rapport à l’année dernière. Au total, en cumul annuel, les émissions en CNY ont atteint 354,8 milliards de dollars US, « parties pour demeurer significativement inférieures en 2015 aux volumes de 2014, de 498,7 milliards de dollars, » estime l’Asia Securities Industry and Financial Markets Association (ASIFMA) basée à Hong Kong. Cela, même si le dernier trimestre semble placé sous de meilleurs auspices.

Ouverture du marché domestique

L’accélération de la baisse des taux d’intérêts de cet été devrait encourager les émetteurs domestiques à revenir sur le marché, en particulier ceux du secteur immobilier. Les grandes banques chinoises également doivent adresser d’importants besoins en capitaux, liés à l’augmentation de leurs prêts non productifs et à la forte croissance de leur ratio « dépôts sur actifs ».

De plus, désormais, les acteurs étrangers peuvent procéder à des émissions obligataires en CNY sur le marché continental. Les premières autorisation auprès de banques étrangères afin d’émettre des obligations en CNY, appelées « Panda bond », ont été attribuées en septembre. La réussite de ces premières émissions (de HSBC et de la filiale hongkongaise de Bank of China) a toutes les chances de susciter d’autres vocations.

La demande des investisseurs aussi devrait s’étoffer, notamment grâce à l’ouverture récente du marché à des acteurs extérieurs « offshore », comme les banques centrales étrangères ou les institutions internationales multilatérales. L’arrivée de ces acteurs en quête de diversification est un catalyseur incontestable.

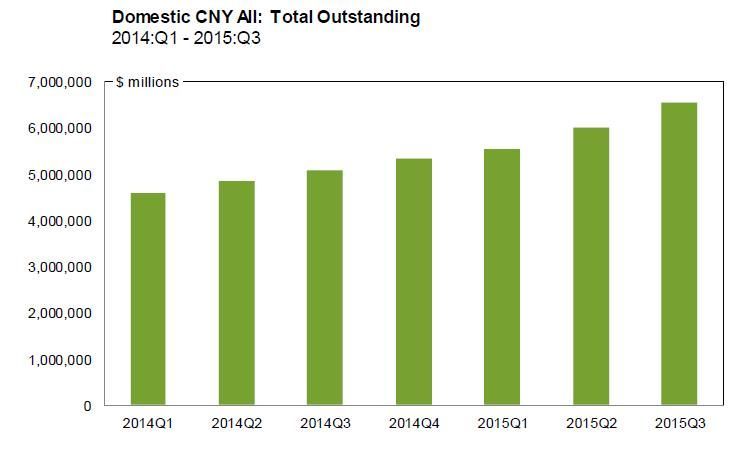

A ce jour, la dette CNY en circulation est évaluée à 6 570 milliards de dollars (à la fin du troisième trimestre), surtout détenue par les souverains (3 750 milliards de dollars), suivis du secteur financier (1 350 milliards de dollars) puis de l’industrie (554 milliards de dollars).

Aux quatre coins du monde

L’autre bénéficiaire de la poursuite de la modernisation des mécanismes des marchés obligataires chinois est le papier « offshore », soutenu par les efforts des autorités chinoises afin d’internationaliser le Renminbi.

A cet égard, l’un des marchés obligataires CNH qui s’est le mieux comporté cette année est le « Formosa bond market » à Taïwan, profitant de l’émergence d’une réglementation assouplie. Les conditions de solvabilité des émetteurs ont été relâchées, les limites d’investissements concernant les assureurs locaux supprimées. La « Financial Supervisory Commission » a en outre accru le plafond d’émission qui est en vigueur pour les institutions financières qualifiées de Chine continentale. Il est passé de 25 milliards de Renminbi à 45 milliards, presque doublé.

Autre place dynamique au cœur de l’internationalisation de la devise chinoise, Londres devrait continuer à tirer son épingle du jeu : La visite au Royaume-Uni, fin octobre, du président de la République Populaire de Chine, Xi Jinping, a été accompagnée de la première émission « Dim Sum » (obligation libellée en Renminbi) réalisée à l’étranger par la banque centrale de Chine (PBoC / The People’s Bank of China).

Une convergence favorisée par l’inclusion du Renminbi au panier des DTS

« Tandis que l’accès au marché du CNY s’ouvre à de plus en plus d’investisseurs, la convergence graduelle entre les marchés obligataires libellés en CNY et en CNH est appelée à se renforcer. L’intégration possible du CNY au panier constitutif des droits de tirages spéciaux (DTS / « Special Drawing Rights » : SDR) du FMI, potentiellement début 2016, pourrait accélérer ce mouvement », prévoit l’Asifma.

Il y a « 80 % de chances que le Renminbi soit inclus au panier des DTS cette année, » anticipe Axa IM, calculant l’afflux potentiel de capitaux (provenant d’investisseurs privés, officiels et supranationaux) provoqué par cette décision à 120 milliards de dollars par an, à partir de 2016, pendant cinq ans. Autant dire que les marchés obligataires chinois de demain ne ressembleront en rien à ceux d’aujourd’hui.

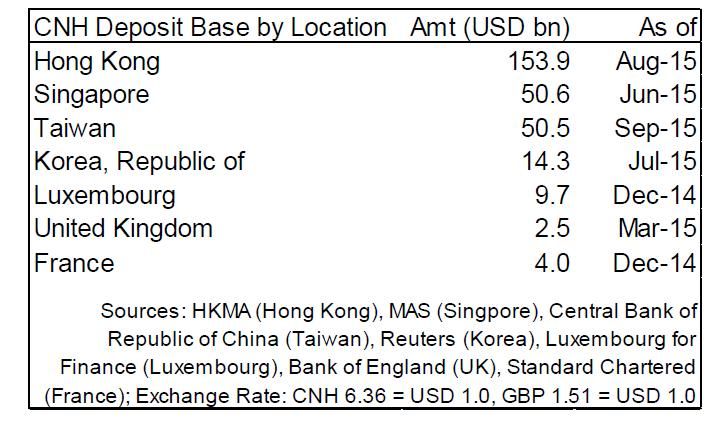

Centres mondiaux de dépôts de Renminbi « offshore » (CNH)

Source : ASIFMA

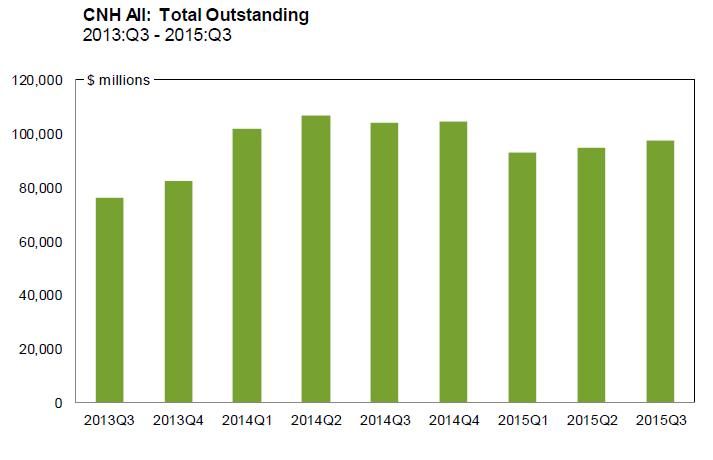

Dette libellée en CNH (Renminbi « offshore ») en circulation

Source : ASIFMA

Dette libellée en CNY (Renminbi « onshore ») en circulation

Source : ASIFMA